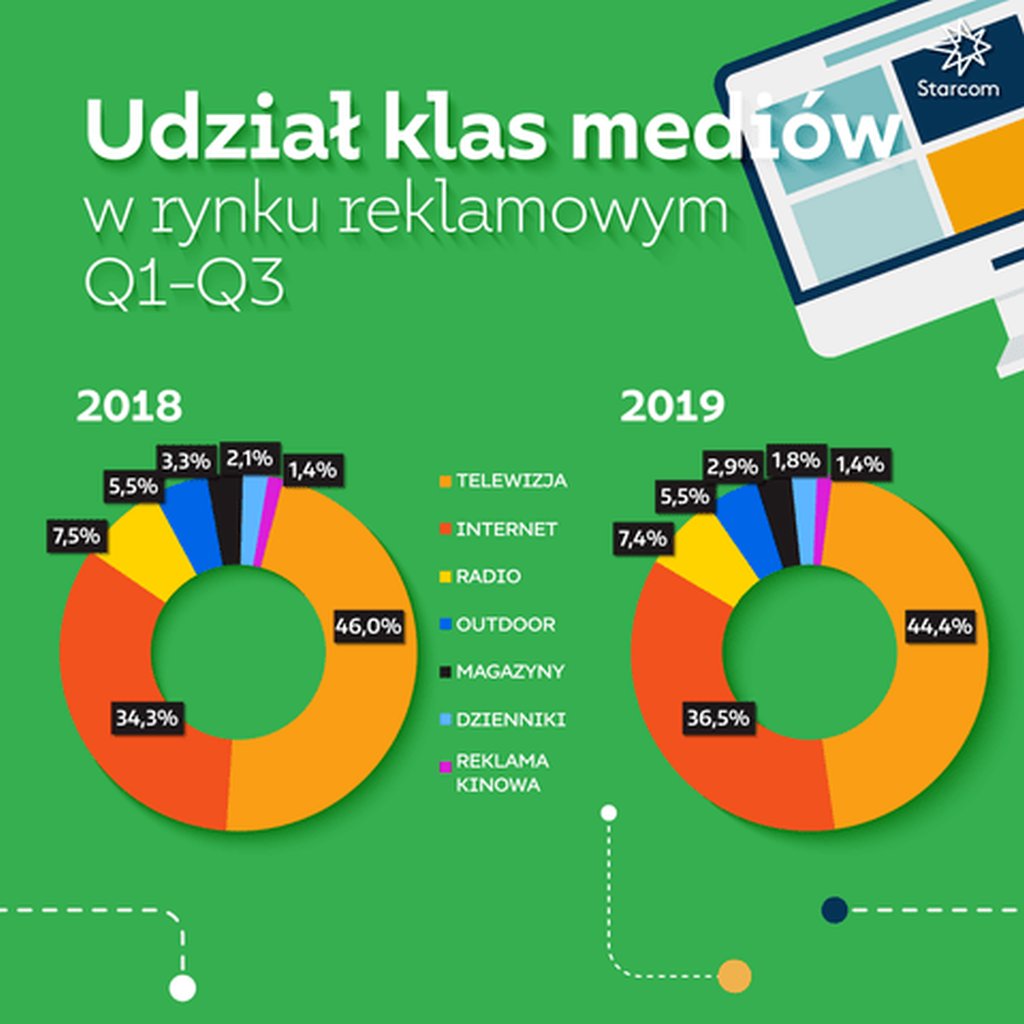

Po dziewięciu miesiącach 2019 polski rynek reklamy był wart 6,9 mld zł. Dynamika wyniosła 2,9 proc. w porównaniu do roku poprzedniego. Wzrost przyspieszył z 0,1 proc. w pierwszym kwartale do 6,3 proc. w trzecim.

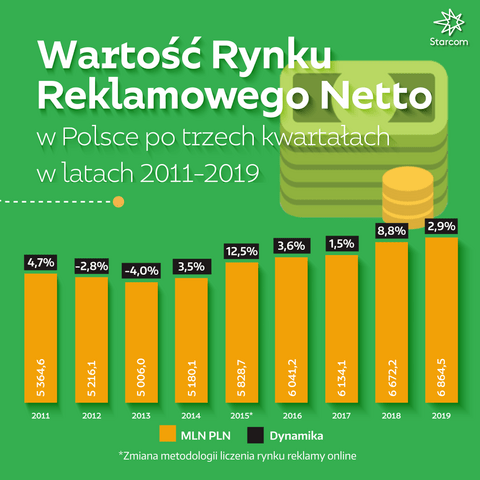

- Internet zwiększył swój udział w rynku do 36,5%.

- Wartość wydatków na reklamę telewizyjną spadła o 0,7%

- Najlepszym miesiącem był sierpień – wartość budżetów wzrosła aż o 9,3%

Wykres 1. Wartość rynku reklamowego netto po trzech kwartałach w latach 2011 – 2019

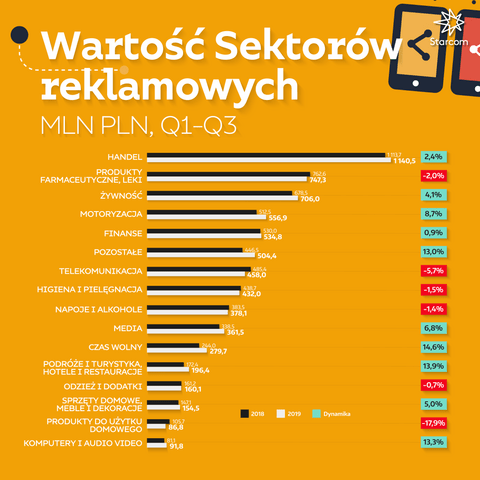

SEKTORY REKLAMOWE

Po trzech kwartałach 2019 r. rynek reklamy w Polsce zwiększył wartość o 2,9% względem roku poprzedniego. Dziesięć sektorów zintensyfikowało swoje inwestycje reklamowe, a sześć zredukowało. Najwyższe wolumenowe wzrostu wygenerowały sektory motoryzacja oraz pozostałe. W pierwszym przypadku za wzrost odpowiedzialne były silne kampanie PKN Orlen oraz marek samochodów Toyota, Fiat i Jeep. Wydatki reklamowe w sektorze pozostałe wzrosły głównie za sprawą kampanii społecznych Krajowej Rady Bezpieczeństwa Ruchu Drogowego i Ministerstwa Sprawiedliwości oraz kampanii związanych z wyborami do Parlamentu Europejskiego.

Oprócz wydatków branży motoryzacyjnej oraz kampanii społecznych i informacyjnych, wyróżniły się jeszcze trzy inne sektory – czas wolny (+35,6 mln zł, dynamika +14,6%), podróże i turystyka (+24,0 mln zł, dynamika +13,9%) oraz żywność (+27,5 mln zł, dynamika +4,1%). W pierwszym przypadku za wzrost odpowiedzialne były wydatki Totalizatora Sportowego. W branży podróże i turystyka, hotele i restauracje swoje działania marketingowe mocno zintensyfikowały sieci restauracji McDonald’s, Da Grasso, a także biuro podróży Albatros Travel. W branży spożywczej istotnie więcej niż w poprzednim roku wydały Lotte Wedel, Ferrero czy Mondelez.

Wykres 2. Wydatki poszczególnych sektorów reklamowych, Q1-Q3 2019 vs 2018

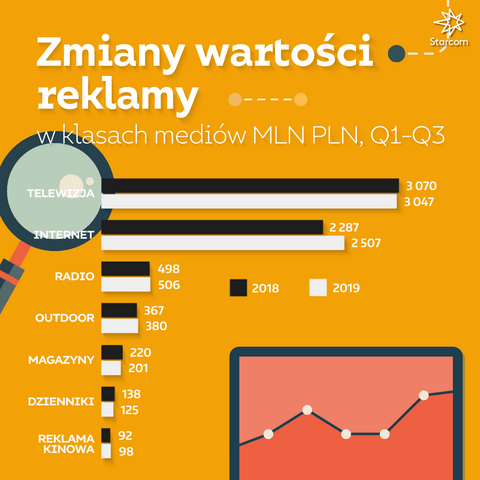

KANAŁY KOMUNIKACJI

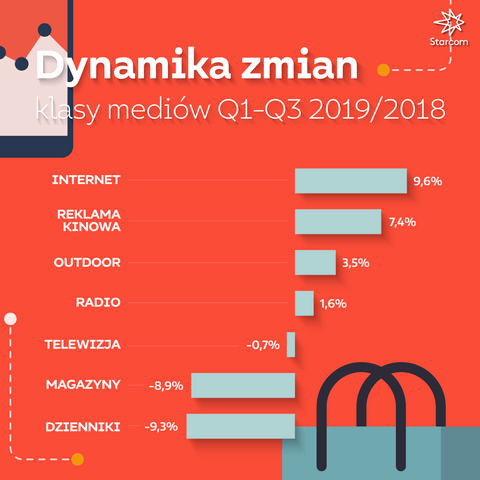

Po trzech kwartałach 2019 r. spadki zanotowały trzy, zaś wzrosty cztery klasy mediów. Reklama online wygenerowała budżety większe o 9,6%, zaś reklama kinowa o 7,4%. Wzrosły także wydatki na outdoor (+3,5%) i radio (+1,6%). W pozostałych mediach odnotowaliśmy spadki. Telewizja zredukowało ujemną dynamikę z 1,8% po pierwszym półroczu do 0,7% po dziewięciu miesiącach. Wydatki w gazetach spadły o 9,3%, zaś w magazynach o 8,9%. Analizując wolumen, budżety internetowe wzrosły aż o 220 mln zł. Redukcja wydatków w spadkowych mediach wyniosła łącznie 55,1 mln zł. Telewizja straciła 22,7 mln zł, zaś magazyny oraz dzienniki odpowiednio 19,7 i 12,8 mln zł.

Wykres 3. Zmiany wartości reklamy w klasach mediów po trzech kwartałach 2019 vs 2018

Wykres 4. Dynamika zmian w klasach mediów Q1-Q3 2019 vs 2018

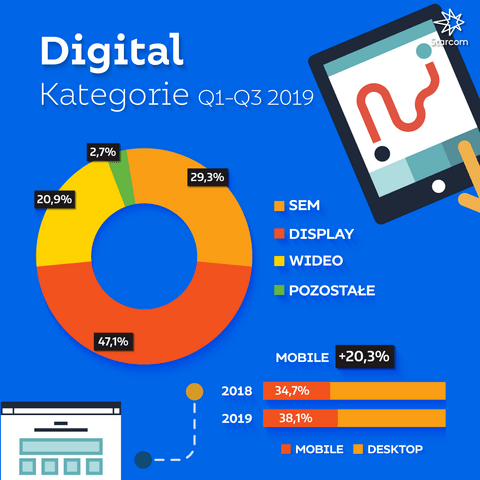

Wartość wydatków na reklamę internetową(nie uwzględniając ogłoszeń) wzrosła w okresie od stycznia do września o 9,6% i wyniosła ponad 2,5 mld zł. W trzecim kwartale nastąpiło wyraźne przyspieszenie na rynku i dynamika wyniosła aż 12,5%. Łącznie w całym analizowanym okresie reklamodawcy wydali o 220 mln zł więcej niż przed rokiem. Najsłabszym miesiącem był czerwiec – budżety wzrosły jedynie o 4,9% ze względu na fakt, iż w poprzednim roku w czerwcu wydatki napędzały Mistrzostwa Świata w piłce nożnej. Liderem pod względem wolumenu wzrostu był sektor handlowy, który zwiększył swoje inwestycje o 59,7 mln zł (+15,4%). Reklamodawcy z tej branży kładą coraz większy nacisk na sprzedaż online oraz na reklamę w internecie. W bieżącym roku część budżetów telewizyjnych i outdoorowych została przeniesiona do internetu.

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital po trzech kwartałach 2019 r.

Wartość budżetów telewizyjnychspadła po dziewięciu miesiącach 2019 r. o 22,7 mln zł, czyli 0,7%. Sam trzeci kwartał był bardzo dobry. Stacje mocno podniosły ceny reklam i zarobiły o 1,9% więcej niż w tym samym okresie poprzedniego roku, mimo spadku średniego czasu oglądania telewizji (ATV) o 4%. Liczba wygenerowanych ratingów spadła o 4,9% (spoty, EqGRP 16-49). Nadawcy zarobili więcej dzięki mocnemu wzrostowi cen. Starcom szacuje, iż porównując rok do roku średnie CPP wzrosło o 6,4% w trzecim kwartale oraz o 4,0% w całym analizowanym okresie. Szczególnie mocno wzrosły ceny w głównych antenach. Drogie spoty zakupione w cenniku generowały mniej ratingów niż przed rokiem, co przełożyło się na istotnie wyższe CPP.

Trzeci kwartał 2019 przyniósł na rynku reklamy radiowejradykalną zmianę nastrojów. W pierwszym i drugim kwartale spadki wydatków wyniosły odpowiednio 1,6% i 1,0%, zaś w okresie od lipca do wrześnie reklamodacy przeznaczyli na reklamę radiową aż o 8,1% więcej niż przed rokiem. Ostatecznie po dziewięciu miesiącach wartość rynku wzrosła o 1,6% do poziomu 506,3 mln zł. Jest to przede wszystkim konsekwencja wyższych wydatków reklamodawców z branży motoryzacyjnej (+7,6 mln zł, dynamika +13,9%) oraz kampanii informacyjnych Ministerstwa Zdrowia, Ministerstwa Sprawiedliwości oraz Krajowej Rady Bezpieczeństwa Ruchu Drogowego (sektor pozostałe, +14,1 mln zł, dynamika +23,7%).

Po dziewięciu miesiącach 2019 r. wpływy z reklamy zewnętrznejwzrosły o 3,5%, czyli o 13 mln zł. Po słabym początku roku każdy kolejny kwartał był dla rynku lepszy. W okresie od lipca do września wydatki reklamowe wzrosły aż o 12,3%. W całym analizowanym okresie wpływy segmentu tradycyjnych nośników były wyższe o 2,2% (wolumenowo 6,7 mln złotych). Najsilniej wzrosły wydatki na citylighty (+11 mln wyższe niż przed rokiem) – głównie za sprawą systematycznego poszerzania oferty premium. Ten typ nośnika szczególnie cenią sobie przedstawiciele sektorów media (dystrybutorzy filmowi, nadawcy telewizyjni oraz Netflix) oraz żywność (Unilever Polska, Maspex Wadowice czy Colian). Wciąż widowczny jest wyraźny odwrót od reklamy zewętrznej branży telekomunikacyjnej – budżety w tym sektorze spadłu o 14,5% względem poprzedniego roku.

Wydatki w magazynachbyły po trzech kwartałach 2019 r. o 19,7 mln zł niższe niż rok wcześniej (dynamika -8,9%). Prasa drukowana kontynuuje wieloletni trend spadkowy. Sektorem, który stracił najwięcej okazały się produkty farmaceutyczne i leki. Branża wydała w magazynach aż 12,6 mln mniej niż w 2018 (dynamika -29,0%). Jedną z głównych przyczyn była redukcja budżetu Aflofarmu. Sporo, bo odpowiednio 3,4 mln zł (dynamika -16,0%) i 3,2 mln zł (dynamika -11,4%), straciły też arcyważne dla magazynów sektory odzież i obuwie oraz higiena i pielęgnacja.

Po dziewięciu miesiącach budżety przenaczonę na reklamę w dziennikachspadły ogółem o 12,8 mln zł. Od początku roku w każdym kwartale reklamowadcy wydawali na reklamę w dzienikach około 9% mniej niż przed rokiem. Największy udział w spadku medium miał sektor produkty farmaceutyczne i leki. Jego inwestycje w prasie codziennej skurczyły się po trzech kwartałach o 6,8 mln złotych (dynamika -37,0%). Słabo wypadł także sektor czas wolny – 2,8 mln złotych mniej (dynamika -16,5%). Istotne wzrosty budżetów reklamowych odnotowaliśmy jedynie w trzech sektorach. Więcej o 1,5 mln (dynamika +28,0%) wydał sektor podróże i turystyka, hotele i restauacje, branża motoryzacyjna (+1,0 mln zł, więcej o 19,6%) oraz pozostałe (+0,8 mln zł, +2,1%). Dla kondycji prasy coraz ważniejsze stają się wydatki firm zajmujących się sprzedażą wysyłkową, między innymi Direct Group i Detra 7Q.

Wpływy reklamowe segmentu kinowegobyły po trzech kwartałach 2019 o 6,7 mln wyższe niż przed rokiem – tym samym pod kątem dynamiki reklama kinowa zajmuje drugie miejsce wśród wszystkich mediów (+7,4%). Branża kinowa ma za sobą kolejny udany kwartał. W porównaniu do 2018 r. liczba widzów kinowych wzrosła po dziewięciu miesiącach 2019 roku o 5,8%. W trzech kwartałach sprzedano 43,2 mln biletów. W ślad za sprzedażą biletów rosły także wpływy reklamowe (+6,7 mln zł, czyli +7,4%). Najbardziej wzrosły wydatki sektora podróże i turystyka, hotele i restauracje – o 2,8 mln zł (dynamika +104%) – głownie za sprawą kampanii sieci restauracji Mc Donald’s. Istotnie więcej niż w 2018 r. wydali także reklamodawcy z sektorów: finanse (+2,7 mln zł, dynamika +31,5%), handel (+2,6 mln zł, dynamika +62,4%), napoje i alkohole (+2,0 mln zł, dynamika +25,5%), odzież i dodatki (+1,4 mln zł, dynamika +120,8%).

Udział mediów w przychodach z reklamy

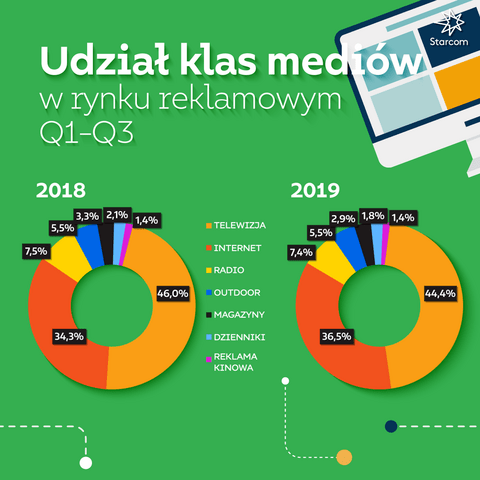

W konsekwencji różnej dynamiki zmian poszczególnych klas mediów zmienia się ich udział w rynku. Po trzech kwartałach 2019 r. wzrosty wartości wydatków na reklamę internetową, kinową oraz zewnętrzną przekroczyły dynamikę całego rynku. Dlatego też te klasy mediów zwiększyły swój udział w mediamiksie. Odsetek budżetów przeznaczanych na internet wzrósł aż o 2,2 pkt proc. z 34,3% do 36,5%. Udział reklamy kinowej wzrósł z 1,3% do 1,4% oraz udział reklamy zewnętrznej zmienił się z 5,5% do 5,54%. Pozostałe media zmniejszyły swój udział w mediamiksie. Dużo straciła telewizja, której udział spadł o 1,6 pkt proc. z 46% do 44,4%.

Wykres 6. Udział klas mediów w rynku reklamowym, Q1-Q3 2019 vs 2018

Komentarz Magdy Kolenkiewicz, Dyrektor Generalnej Starcomu:

Zgodnie z oczekiwaniami początek bieżącego roku przyniósł korektę dynamicznego wzrostu z 2018 r. Pierwszy kwartał to stagnacja na rynku, drugi przyniósł wzrost wydatków reklamowych o 2,5%, zaś trzeci kwartał to powrót do wysokiej dynamik z poprzedniego roku. W okresie od lipca do września reklamodawcy wydali więcej we wszystkich mediach z wyjątkiem prasy.

Korzystna sytuacja na rynku reklamy to efekt niezmiennie utrzymującej się od kilku lat dobrej kondycji poskiej gospodarki. Mimo, iż w trzecim kwartale dynamika PKB spadła do 3,9%, wciąż jest to dosyć wyraźny wzrost. Dynamika wzrostu płac nie spowalnia, a rekordowo niskie bezrobocie oraz programy socjalne dodatkowo sprzyjają konsupcji prywatnej. Reklamodawcy widzą, że portfele konsumentów są zasobne, dlatego intensyfikują działania reklamowe by przekonać do wybierania ich produktów.

Pod kątem dynamiki po trzech kwartałach najmocniej wzrosły wydatki reklamowe na internet i kino. Wartość budżetów alokowanych w sieci wzrosła o 220 mln (+9,5%), w kinie natomiast o 6,7 mln (+7,4%). Dzięki świetnemu trzeciemu kwartałowi także radio i reklama zewnętrzna po dziewięciu miesiącach zarobiły na reklamie więcej niż w tym samym okresie poprzedniego roku. Najważniejsze medium, czyli telewizja, pozostała pod kreską. Wpływy nadawców telewizyjnych wzrosty o 1,9% w trzecim kwartale, ale łącznie w całym analizowanym okresie były niższe o 0,7% względem 2018 r.

Za wzrost na rynku odpowiedzialne były przede wszystkim sektory: motoryzacja, czas wolny, żywność oraz kampanie społeczne klasyfikowane jako pozostałe. Wyraźny spadek natomiast odnotowaliśmy w przypadku telekomunikacji, produktów do użytku domowego i produktów farmaceutycznych. Lider wydatków – czyli handel – był na niewielkim plusie (+2,4%), dzięki silnym kampaniom internetowym.

Na ostatni kwartał bieżącego roku patrzymy z optymizmem. Do tej pory wydatki reklamodawców rosły mimo braku dużego wydarzenia sportowego. Może trochę osłabiona, ale jednak wciąż trwa dobra passa polskiej gospodarki. Dodatkowo od lipca ruszyła rozszerzona formuła programu „Rodzina 500+”. Przed nami okres świąteczny, w którym reklamodawcy z pewnością mocno powalczą o konsumentów. Dlatego też podtrzymujemy prognozę, iż rynek reklamy w Polsce zakończy 2019 rok wzrostem w przedziale od 3,0 do 3,5%.

PUBLICIS GROUPE

Publicis Groupe jest jednym z największych holdingów reklamowych na świecie i globalnym liderem w dziedzinie marketingu, komunikacji, transformacji cyfrowej napędzanych danymi, technologią i kreatywnością, które pozwalają tworzyć indywidualne doświadczenia konsumentów z markami na masową skalę.

W Polsce Publicis Groupe zatrudnia blisko 1500 ekspertów. Organizacja działa w oparciu o model operacyjny Power of One, którego ideą jest integracja i rozwój kompetencji gwarantujących obecnym i przyszłym klientom Grupy coraz większą wartość biznesową z realizowanych dla nich zadań.

Na polskim rynku w ramach Publicis Groupe działają znane i cenione na arenie lokalnej i światowej agencje marketingowe, skupione w obszarach kompetencyjnych: Creative & Content (Saatchi & Saatchi, Publicis, Leo Burnett, LiquidThread), Media (Starcom, Zenith, Spark Foundry, Performics), Public Relations (MSL, Publicis Consultants), Commerce (Digitas, &IS), Production (Prodigious), Data Science oraz Investment.